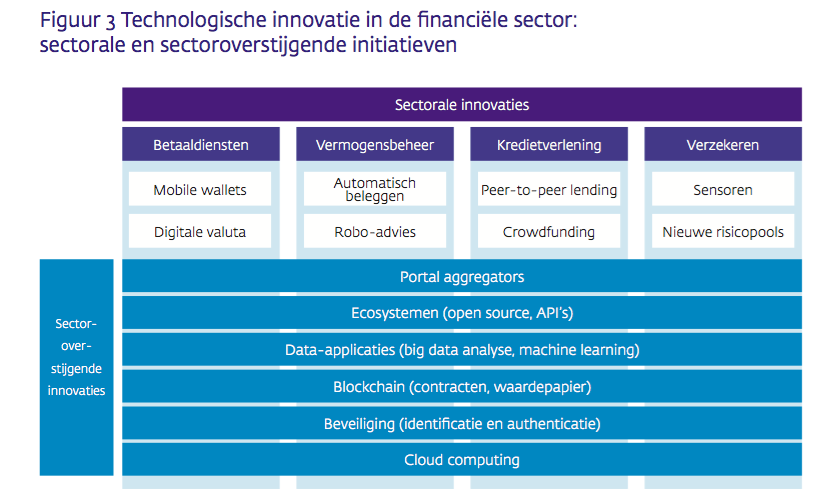

Technologische innovatie (van cloud computing tot blockchain, big data en internet of things) wordt gezien als één van de belangrijkste krachten die de financiële sector in de komende jaren zal beïnvloeden. Innovaties in betalingsverkeer, vermogensbeheer, kredietverlening en verzekeren vormen een uitdaging voor bedrijfsmodellen en strategieën van financiële instellingen, maar bieden ook kansen voor zowel de gevestigde partijen als nieuwkomers. Begin dit jaar publiceerde DNB een onderzoeksrapport onder de titel ‘Technologische innovatie: kansen en risico’s voor de financiële sector‘ waarin het uitgebreid in gaat op de uitdagingen en kansen voor de financiële sector.

Technologische innovatie (van cloud computing tot blockchain, big data en internet of things) wordt gezien als één van de belangrijkste krachten die de financiële sector in de komende jaren zal beïnvloeden. Innovaties in betalingsverkeer, vermogensbeheer, kredietverlening en verzekeren vormen een uitdaging voor bedrijfsmodellen en strategieën van financiële instellingen, maar bieden ook kansen voor zowel de gevestigde partijen als nieuwkomers. Begin dit jaar publiceerde DNB een onderzoeksrapport onder de titel ‘Technologische innovatie: kansen en risico’s voor de financiële sector‘ waarin het uitgebreid in gaat op de uitdagingen en kansen voor de financiële sector.

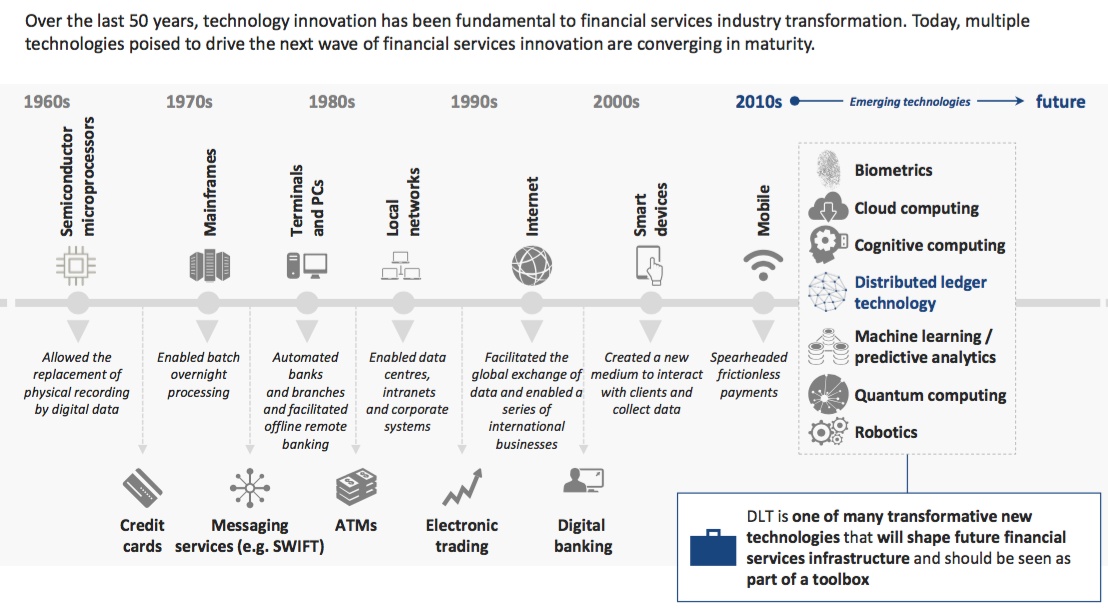

Technologische ontwikkeling is overigens geen nieuw thema voor de financiële sector. In de afgelopen decennia werden veel bedrijfs- en klantprocessen gedigitaliseerd en naar het internet gebracht. Alhoewel deze ontwikkelingen een grote invloed hebben gehad op de kosten, infrastructuur en type/aantal medewerkers, heeft het nauwelijks invloed gehad op de businessmodellen en organisatiestructuur van financiële dienstverleners. De digitale transformatie van de financiële sector staat volgens deskundigen dan ook nog maar aan het begin. De verwachting is dat de huidige technologische ontwikkelingen de businessmodellen en organisatiestructuren in de financiële sector radicaal gaan veranderen. De vraag is door wie en hoe!

Alhoewel traditionele financiële dienstverleners voortdurend hebben geïnvesteerd in hun infrastructuur, is er bij veel van hen sprake van verouderde IT-systemen, de zogenoemde legacy. De term legacy omvat overigens meer dan alleen verouderde IT-systemen. Het heeft betrekking op wendbaarheid in de breedste zin van het woord en betreft dus ook processen, werkwijzen, vaardigheden, kennis en mindset van mensen. Financiële dienstverleners (en met name banken) hebben sinds de financiële crisis bovendien te maken met een stapeling van wet- en regelgeving en de toegenomen kosten van compliance (inclusief het beslag op beschikbare capaciteit en budget die daar het gevolg van zijn).

Legacy en compliance zijn de belangrijkste redenen dat bestaande dienstverleners doorgaans duurder en minder wendbaar zijn dan nieuwe spelers. Ze worden gezien als olietankers die onvoldoende snel kunnen inspelen op marktontwikkelingen. Tot voor kort dachten deskundigen dat de financiële sector snel zou worden ontwricht door de vele start-ups die als speedboten veel sneller kunnen inspelen op marktontwikkelingen. Naar schatting zijn er op dit moment meer dan 12,000 start-ups in de financiële sector, ook wel fintech start-ups genoemd. Inmiddels weten we dat minder dan 1 procent van deze start-ups zal overleven. En ondanks het feit dat ze niet de legacy kennen van traditionele financiële dienstverleners, blijkt het in de financiële sector lastig te zijn om zelfstandig een marktpositie te veroveren. Met name wet- en regelgeving spelen daarbij een grote rol. De laatste tijd zien we dan ook steeds meer samenwerkingen tussen traditionele financiële dienstverleners en fintech start-ups. Jeff Gido van Goldman Sachs noemt dit de derde fintech-golf. De eerste fintech-golf was een response van nieuwe spelers op de economische crisis. De tweede en huidige fintech-golf is die waarbij de traditionele financiële dienstverleners de ontwikkelingen onderkennen. En volgens Jeff Gido zullen we in de derde fintech-golf of fintegration steeds meer samenwerking zien tussen de traditionele en nieuwe spelers.

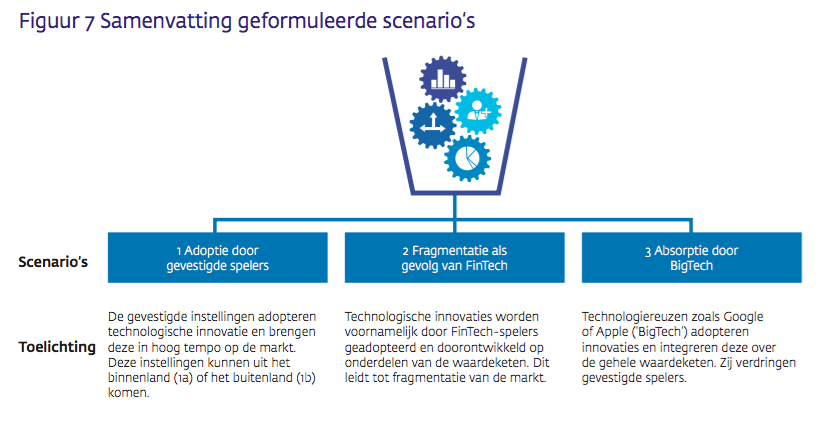

Het is overigens nog maar de vraag of daarmee de dreiging van marktontwrichting in de financiële sector voorbij is. In het eerdergenoemde DNB-rapport worden een drietal scenario’s geschetst voor de toekomst van de financiële sector. In de eerste twee scenario’s zijn het de traditionele financiële dienstverleners en de fintech startups (al dan niet gezamenlijk) het financiële landschap zullen vormgeven. Het derde en meest dreigende scenario is die waarin technologiereuzen als Google, Facebook of Apple (bigtech) een rol gaan spelen in de financiële dienstverlening en daarmee de gevestigde spelers verdringen.

Het is overigens nog maar de vraag of daarmee de dreiging van marktontwrichting in de financiële sector voorbij is. In het eerdergenoemde DNB-rapport worden een drietal scenario’s geschetst voor de toekomst van de financiële sector. In de eerste twee scenario’s zijn het de traditionele financiële dienstverleners en de fintech startups (al dan niet gezamenlijk) het financiële landschap zullen vormgeven. Het derde en meest dreigende scenario is die waarin technologiereuzen als Google, Facebook of Apple (bigtech) een rol gaan spelen in de financiële dienstverlening en daarmee de gevestigde spelers verdringen.

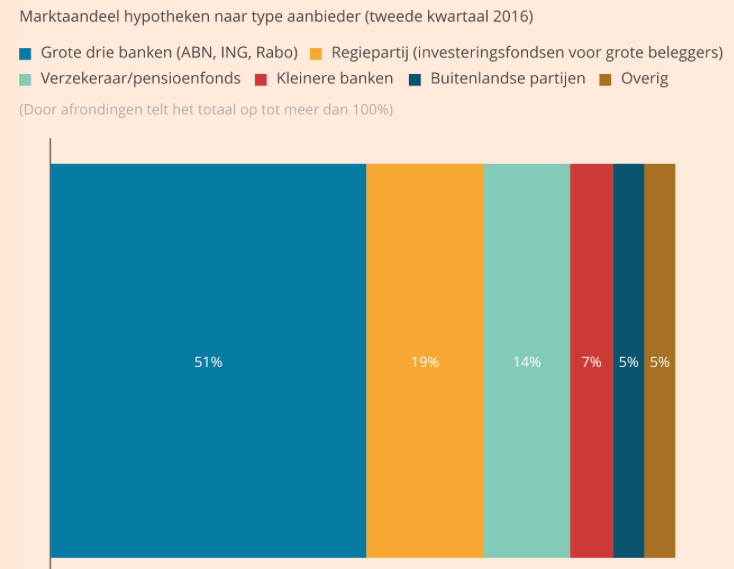

Vreemd genoeg zijn er weinig overzichten van de aandelenverdeling in de financiële sector. Duidelijk is dat het aandeel van de fintech start-ups zeer beperkt is. Zo zien we dat in de hypotheekmarkt meer dan helft van de hypotheken nog afkomstig zijn van de grootbanken ABN AMRO, ING en Rabobank (bron: FD).

Vreemd genoeg zijn er weinig overzichten van de aandelenverdeling in de financiële sector. Duidelijk is dat het aandeel van de fintech start-ups zeer beperkt is. Zo zien we dat in de hypotheekmarkt meer dan helft van de hypotheken nog afkomstig zijn van de grootbanken ABN AMRO, ING en Rabobank (bron: FD).

Vraag is nu op basis van welke technologische ontwikkelingen kunnen bestaande spelers hun marktaandeel behouden (of nieuwe spelers marktaandeel veroveren)?

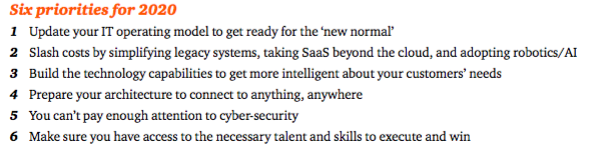

Adviesorganisaties als Deloitte, McKinsey en PwC maar ook het World Economic Forum hebben de afgelopen jaren diverse rapporten gepubliceerd waarin ze de praktische gevolgen van de technologische ontwikkelingen schetsen en prioriteiten geven voor succes in de toekomst. Kort samengevat zullen financiëledienstverleners, zowel individueel als collectief, antwoorden moeten vinden op de technologische ontwikkelingen. Die antwoorden moeten gericht zijn op het in stand houden en vergroten van hun bestaansrecht, ofwel hun relevantie. Die relevantie wordt bepaald door drie factoren: vertrouwen, gemak en lage kosten.

Adviesorganisaties als Deloitte, McKinsey en PwC maar ook het World Economic Forum hebben de afgelopen jaren diverse rapporten gepubliceerd waarin ze de praktische gevolgen van de technologische ontwikkelingen schetsen en prioriteiten geven voor succes in de toekomst. Kort samengevat zullen financiëledienstverleners, zowel individueel als collectief, antwoorden moeten vinden op de technologische ontwikkelingen. Die antwoorden moeten gericht zijn op het in stand houden en vergroten van hun bestaansrecht, ofwel hun relevantie. Die relevantie wordt bepaald door drie factoren: vertrouwen, gemak en lage kosten.

Interessant is de verdere concretisering van deze factoren. Hoe krijg je het vertrouwen van de klant? Hoe maak je het de klant zo makkelijk mogelijk om zaken met je te doen? En hoe zorg je ervoor dat de kosten zo laag mogelijk zijn? En wat zijn de gevolgen van nieuwe online identificatiemogelijkheden (denk aan IDin) en nieuwe wet- en regelgeving (denk aan PSD2)?

Afgelopen jaar hebben Rachelle van der Linden en ik gesproken met executives en thoughtleaders in de financiële sector om onze visie op de digitale transformatie in deze sector te toetsen. Wat doen ABN AMRO, ING, Rabobank maar ook Triodos, Knab en Inshared om hun marktaandeel te behouden of te vergroten? Binnenkort zullen we een samenvatting van deze interviews publiceren. Het is in ieder geval duidelijk dat financiele dienstverleners niet kunnen blijven doen wat ze altijd al deden en dat je ervan uit mag gaan dat klanten van een financiële dienstverlener verwachten wat ze ook van Uber en Alibaba verwachten. Binnen een minuut een kredietaanvraag doen en het geld binnen hebben. En dan ook nog het gevoel dat ze op een persoonlijke manier zijn geholpen!

Bronnen:

- The Future of Financial Services: How disruptive innovations are reshaping the way financial services are structured, provisioned and consumed (pdf) (WEF, 2015)

- Technologische innovatie: kansen en risico’s voor de financiële sector (DNB, januari 2016)

- The New Picture in Finance (pdf) (McKinsey, februari 2016)

- How FinTech is Forcing Banking to a Tipping Point (pdf) (Citi, maart 2016)

- Meer ruimte voor innovatie in de financiële sector (DNB, juni 2016)

- Financial Services Technology 2020 and Beyond: Embracing disruption (PwC, juni 2016)

- Trendrapport over Fintech en nieuwe technologieën (PwC, juli 2016)

- The future of financial infrastructure: An ambitious look at how blockchain can reshape financial services (WEF, augustus 2016)

- Fintech’s ‘Third Wave’ Is Coming, And It Will Change Everything (Forbes, oktober 2016)

- EBF vision for banking in the Digital Single Market (pdf) (EBF, november 2016)

- Bracing for seven critical changes as fintech matures (McKinsey, november 2016)

Op de hoogte blijven:

- Autoriteit Financiële Markten (AFM)

- De Nederlandsche Bank (DNB)

- Nederlandse Vereniging van Banken (NVB)

- European Banking Federation (EBF)

- Verbond van Verzekeraars

- Banking Review

- Finance Innovation

- Holland Fintech

- Finno (Pascal Spelier)

3 reacties

Bedankt voor het noemen van [finno].

Blijft een van mijn bronnen voor update over fintech! Had jij nog aanvullingen of opmerkingen op mijn blog?

Rapport ‘Digitale Transformatie in Financiële Dienstverlening’ https://www.nyenrodealumni.nl/nl/circle/finance-circle/news/digitale-transformatie-financi-le-dienstverlening